億の資産を築くために − 個人でも始めやすいおすすめの運用方法とは −

仮想通貨の高騰や、日経平均の高値更新など、にわかに投資がブームになりつつありますが、みなさんいかがお過ごしでしょうか。投資や運用に注目が集まる一方で「興味はあるけれど、いまいち踏み出せない」という方もいらっしゃるでしょう。

そこで今回は、投資で資産を築き、投資によりそれを日々増やしている人間として、日本における”富裕層”の存在や、資産運用の必要性、”金持ち”だけが増々儲かっていく現状について、個人的に思うところを書いてみたいと思います。

クラスに1人は億万長者。富裕層は資産運用で財をなしている

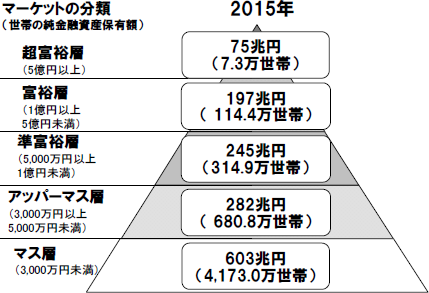

まずは、こちらのデータをご覧ください。

NRI(野村総合研究所)の調査によると、日本全体の中で1億円以上の資産を持つ富裕層は、121.7万世帯です。

出典:日本の富裕層は122万世帯、純金融資産総額は272兆円 | 野村総合研究所(NRI)

http://www.nri.com/Home/jp/news/2016/161128_1.aspx

これは全体の2.3%です。2.3%と非常に少ないように感じますが、これは43人に一人、つまり学生時代のクラスに1人は富裕層ということになります。また、5,000万円以上の資産を持つ準富裕層(資産5,000万円〜1億円)は314.9万世帯です。つまり、全体の8.25%(=12人に1人)は資産5,000万円以上の準富裕層になります。

しかもこの割合は年々増加しており、2013年と比較して、富裕層の数は約20%、準富裕層の数は35.2%も増加しています。これは調査が始まった2000年以降、最多の数です。

このように富裕層の人数・割合は年々増加しているわけですが、日本人の賃金(収入)が増加しているのかというとそうではありません。

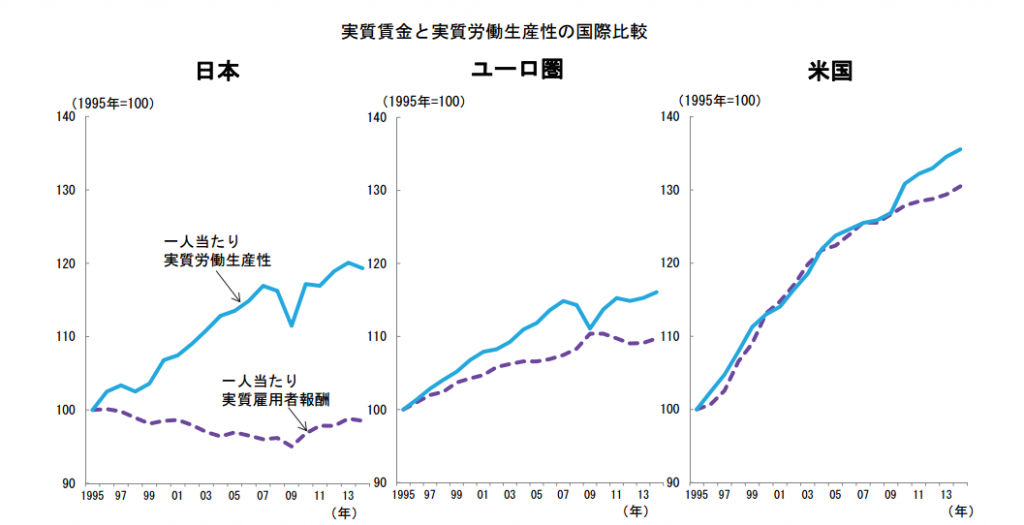

厚生労働省の調査によると、日本における一人当たりの「実質労働生産性」は年々向上していますが、一方で一人当たりの「実質雇用者報酬」は過去20年に渡ってほぼ横ばいです。

出典:労働経済の分析―労働生産性と雇用・労働問題への対応―|厚生労働省

http://www.mhlw.go.jp/wp/hakusyo/roudou/15/dl/15-2.pdf

では、なぜ日本人は収入が増えいないにも関わらず資産を増加させているのでしょうか?

その答えは「資産運用」にあります。結論から述べると、1億円以上の資産を形成した富裕層は、投資によって資産を形成しています。

フランスの経済学者であるトマ・ピケティ(Thomas Pikett)が記した『21世紀の資本論』では、格差社会の拡大が議論に上がりがちですが、実はその主張を支える論拠こそ「財産の成長率が、労働による賃金の割合を上回る」という点にあります。

つまり、労働で資産を増やすよりも、お金持ちが運用で財をなす割合の方が大きいのです。富裕層は資産運用によって財をなし、またそれによってますます格差が拡がっていくことになります。

今後ますます資産運用の必要性が高まる時代に

なぜ積極的な資産運用が必要なのでしょうか?

銀行などに貯金をしているだけではいけない理由について、データを元に考えたいと思います。

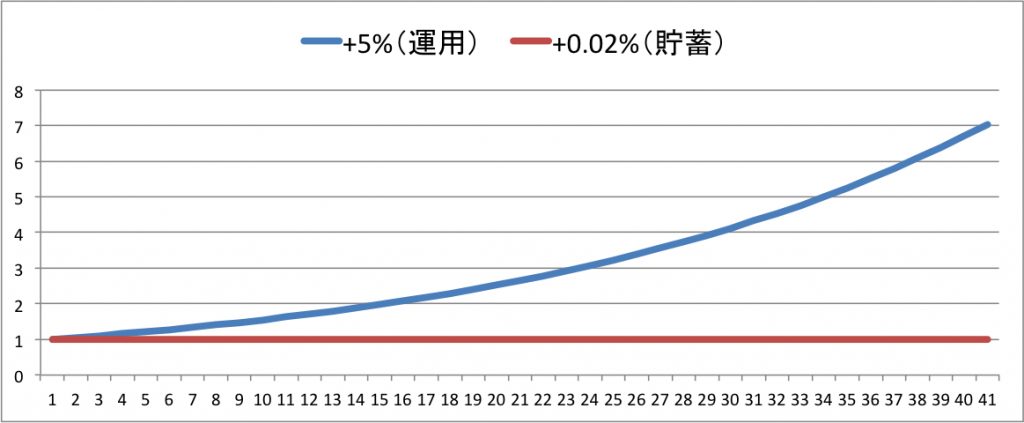

マイナス金利などがニュースでも取り上げられるように、2017年現在の日本は超低金利時代に突入しています。銀行の金利は0.02%にまで落ち込み、預金が100万円の場合、1年間で200円の利息しか得られません。

つまり、現代の日本において、貯蓄では資産形成ができないということがわかります。

ただし、仮に資産運用によって、年間+5%の利益を継続して出し続けたとするとどうでしょうか。1年間しか運用しなかった場合、もちろん5%ですので、1,000万円運用しても50万円にしかなりません。

「その程度であればリスクを取りたくない」と考える人もいるかもしれませんが、複利で運用すると話は単純ではありません。

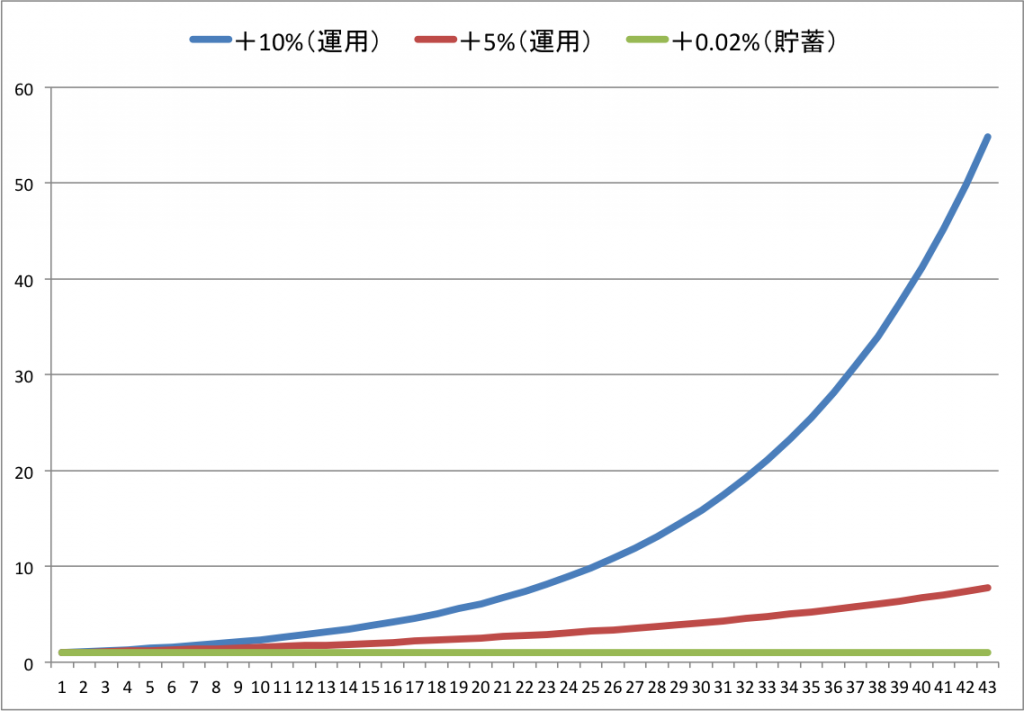

10年で運用すれば+63%、20年で2.65倍、30年で4.32倍になります。一方で運用せずに貯蓄(年利0.025%)をした場合、資産は30年で+0.6%です。

これが資産運用、さらに言うと「複利」というものの効果であり、また、早く始めることの重要性でもあります。非常に簡単に言えば、このようにして富裕層は1億円以上の資産を形成しています。2,000万円を元手に5%で30年運用すれば、資産は8,640万円になります。

仮に、このパフォーマンスが年+10%になれば、10年で2.59倍、20年で6.73倍、25年で10.8倍になります。運用資金が1,000万円でも、年利10%で25年運用すれば、1億円の富裕層になることができるのです。

実際、世界の資本のうち、「労働によって生まれる金額」と、「運用によって得られる収益」では運用で得られる金額の方が大きくなっています。

このようにして、労働者と資産家の格差は拡大しているのです。富裕層を目指すのであれば、優れた資産運用を行うことは必須であると言えます。

では、なぜ富裕層(資産1億円)になる必要があるのでしょうか?

「そんなにお金ばかり必要ない。きちんと生活ができればそれでよい」と考える人もいるかもしれません。

ただし、この「1億円」という数字は、何も遊んで暮らすためのお金ではないのです。

医療や福祉の発展により、日本は世界でも類を見ない長寿大国です。それに伴い、リタイア後の生活は長期化し、必要になってくる老後の資金はますます拡大しています。

「ゆとりある老後を送るには1億円が必要」と言われるのには訳があるのです。では、実際にシミュレーションしてみましょう。

ゆとりある老後を送るには1億円が必要

総務省の調査によると、夫65歳以上妻60歳以上の夫婦のみ無職世帯の支出は243,864円/月というのが平均です。また、生命保険文化センターによる「平成28年度 生活保障に関する調査《速報版》」によると、最低生活日常生活費は22.0万円/月となっています。

出典:平 成 28 年 度生活保障に関する調査《速報版》

http://www.jili.or.jp/research/report/pdf/h28hosho.pdf

つまり、1ヶ月22~24万円ほどあれば、最低限の一般的な生活ができるということになります。収入が平均的(平均標準報酬:42.8万円/月)で、夫がで40年間就業、妻が専業主婦である場合、世帯の年金給付水準は、221,504円です。

つまり、月に2万円程の余裕があれば生活できることになるため、年間で24万円消費することになります。60歳で定年退職する場合、男性の平均余命が23年、女性が28年なので、24万円×25年(簡易的に計算)=600万円の預貯金があればなんとかなるということになります。

600万円と1億円ではだいぶ開きがありますが、これはあくまでも「最低限」「一般的」な生活です。ゆとりのある生活を送ろうと思うと、これに加えてもう少し支出が必要になってきます。

先の生命保険文化センターの調査によると、「ゆとりある」老後を送るための生活資金として、最低日常生活費以外に必要と考えられている金額は12.8万円/月です。したがって、この出費を25年続けると考えた場合、12.8万円×12ヶ月×25年=3,840万円必要になります。

また、もっとも重要な問題として、介護費用の負担が考えられます。日本では高齢化が進んでいるため、ほとんどの場合において介護が必要になってきます。

息子世代に介護費用を負担してもらい、介護をお願いするケースも少なくないですが、できればなるべく家族に迷惑はかけたくないものです。

全く迷惑をかけないよう、介護施設や老人ホームに入居する場合、最低でも月5万円、高級なところであれば月30~40万円程度の費用が必要になります。

仮に月10万円のところに入居する場合、夫婦2人で70歳頃から85~90歳までで、10万円/月×2人×12ヶ月×15~20年=3,600~4,800万円必要になります。

死亡時に保険を残しているといった人も少なくないとは思いますが、その際には、葬儀の費用や相続税など、様々な出費がかさみます。日本消費者協会の調査によると、葬儀費用は全国平均で約200万円(最低200,000~最高8,100,000円)です。相続税は、不動産も含めて資産を3,000~4,000万円ほど保有している人が一般的なので、100万円はかかると考えます。

また、子世代に対して、少しでも遺産を残してあげたいと思う人もいるかもしれません。家などの不動産を別に1,000万円残そうと思うと、全体で必要な費用は以下になります。

収入

・年金:6,500~7,000万円

・保険金:1,000万円

支出

・最低生活費:7,000~8,000万円

・ゆとりのある生活のために必要な費用:3,800万円

・介護費用:3,600~4,800万円

・葬儀費用や相続税など:300~500万円

・子世代に残したい遺産(現金):1,000万円

必要な貯蓄額:8,000万円〜1億円

このように「ゆとりをもって」、また息子などの家族に迷惑をかけずに、ある程度有意義な老後を送ろうと思った場合、8,000万円〜1億円の資産が必要ということになります。

もちろん、これは1つの例で全てではありません。ですが、これらのデータ・見積もりから、1億円という数字は、決して大げさではないということが理解いただけたかと思います。

良い投資先は知られない?おすすめの運用方法とは

聡明な方であれば、「老後のためには1億円が必要」ということと「資産を形成するためには、運用が不可欠」ということを理解していただけたかと思います。

そうすると、次の論点は「どのように運用すべきか」という、この一点に収束されます。そこでの金融知識の差によって、同じようにお金を持っていたとしてもその後の選択は大きく変わってきてしまいます。

例えばですが、世界の金持ちが運用を任せる「ヘッジファンド」という存在がありますが、ご存知でしょうか?

ヘッジファンドとは、投資信託などの金融商品とは性質が全く異なるのですが、富裕層にとって非常に有力な運用先です。

私自身はそういったヘッジファンドの一つにて、ファンドマネージャーと言って投資に関する最終判断をしているのですが、自身の立場も踏まえて過度にポジショントークにならないよう気をつけつつ(笑)、ヘッジファンドという商品の特徴をまとめていきます。

■ ヘッジファンドの収益性

ヘッジファンドは基本的に、「絶対利益追及」です。どんな局面、市況であっても収益を生み出せるように戦略を生み出し、実行していきます。

近年稀に見る世界的金融危機であったリーマンショックの際にも、多くの個人投資家や銀行、証券会社、保険会社などが損失を出している一方で、多額の利益をあげたファンドが多数存在しました。

ヘッジファンドは60年以上の歴史を持つ、20世紀の経済・金融業界を牽引してきた、まさにトレーディングにおいてトップの実力を持つ集団です。

実際、合理的に判断する富裕層や機関投資家は積極的にヘッジファンドでの運用を行なっており、世界のヘッジファンドの預り資産の総額はの200兆円(日本の国家予算の倍以上)にまで拡大しました。

■ タイムイズマネー(個人投資家には時間がない)

ヘッジファンドは、運用能力が高く、実績があり、世界の資産家の評価を得ていることが優れているポイントですが、加えて、そのサービスのあり方も個人投資家にとっては非常に魅力的です。

ヘッジファンドのサービスは、概ね「完全委任スタイル」、すなわち運用に関することを全て引き受けてくれるということになります。

これは、個人投資家にとっては非常にありがたいことです。株やFX、不動産での運用には、やらなければいけないタスクが山のようにあります。情報収集、調査・分析、意思決定、経過調査・分析、再意思決定・・・・これを延々と繰り返していくわけですが、ヘッジファンドは全てを施行してくれます。

日本における個人投資家は、会社員であるなど、本業を抱えている場合が大半だと思いますので、これらの作業を継続して繰り返し続けることは非常に困難です。

したがって、全ての調査・分析から意思決定までを一手に引き受けてくれるヘッジファンドという資産運用のサービスは、実は個人投資家にこそ最も適していると言えます。

このようにヘッジファンドでの運用は、そのパフォーマンスの高さや、サービスの性質などから、個人投資家にとって非常に多くのメリットがあります。

本気で資産運用を考えている人が、ヘッジファンドのことをよく理解できていないという日本の現状は世界の金融市場から見ても非常に異質であると言えます。金持ちはヘッジファンドに預けながら、そのことを誰にも言わないんですね。

実際、このような “情報の偏り” によって、端的に言えば「知っている人だけが増々儲かっていく仕組み」が出来てしまっているのが、日本の金融の世界なのです。

これは個人的に、本当に良くない状態だと思っています。

そして、この問題意識こそがこのサイトを立ち上げた理由でもあります。

おすすめのヘッジファンドとは

このようになかなか広く知られることのないヘッジファンドですが、国内にも個人が投資できるファンドはいくつか存在しています。

そこで今回は、巷で話題のファンドを紹介したいと思います。

BM CAPITAL

■ 会社名:ビーエムキャピタル合同会社

■ 所在地:〒106-0032 東京都港区六本木7-18-1

■ 最低出資額:1,000万円

■ 主な投資戦略:バリュー投資、アクティビスト投資

■ URL:https://bmcapital.jp/

BM CAPITAL(BMキャピタル)は、日本国内で活動するヘッジファンドです。

外資系投資銀行で腕を磨いた優秀なトレーダーがファンドマネージャーを務める点や、これまでの運用実績が平均で年20%を超える点などの魅力的ですが、何と言ってもおすすの点はその投資戦略です。

同社の資料によると、BM CAPITAL(BMキャピタル)は「バリュー投資」を中心としており資産を安定的に増やすことを主眼においています。

これは、大切な資産を運用したいと考える個人投資家にとって非常に適していると言えるでしょう。リスクをとって大きく増やすことを狙う人もいるでしょうが、そういった方は限られています。

その守備的で堅実な運用でありながら、高いパフォーマンスを残しているのは素晴らしいことです。

同社も一般のヘッジファンド同様に「私募」であり広告等を出しているわけではありません。興味がある場合は、HP等から問い合わせる必要があります(URL:https://bmcapital.jp/bm/)

終わりに

さて、ここまで様々なことをお話ししてきました。

・老後には1億円が必要

・1億円の財産を形成するには資産運用が必須

・意外と多い(クラスに1人は)富裕層

・富裕層が運用するヘッジファンドとは

・国内のおすすめファンド

ですが、これらの話を読んでいただいただけでは

「もっと詳しく投資のことを知りたい」

「具体的な運用の話が聞きたい」

「疑問が残る、納得ができない」

「私個人の話を聞いてほしい」

「他にもおすすめのファンドを教えて欲しい」

など、様々な考えが頭をよぎることでしょう。

私は、ファンドマネージャーとして世界を転々としながら投資を行っている身ではありますが、日本にいる間は時間を見つけて様々な方と情報共有を行なっています。

私自身に、または投資について少しでも興味のある方は、下記までご連絡を頂ければ、折りを見て随時対応をさせて頂きます。

一トレーダーに留まらず、資産運用という観点から、少しでも日本の皆さまの生活を豊かにするお手伝いができればと密かに願って思っております。

それでは。