リーマンショックを知るにはこれを知れ – 金融市場を必要以上に膨張させたCDOとは

サマリー

・CDOとは債券の束から新しい債券を作り出す仕組みのこと

・CDOで創られた債券は主に「シニア」「メザニン」「エクイティ」の3層に分けられる

・リーマンショックの際には、この仕組みを悪用して債券の中身をわかりにくくしたことが問題の背景にあった

CDO(Collateralized Debt Obligation)とは

CDSとはCollateralized Debt Obligation(コラテライズド・デット・オブリゲーション)の略称で、日本語では「債務担保証券」と称されます。1980年代にアメリカで発案され、社債や国債の債務不履行のリスクを再分配するための証券化商品の1つとして広く欧州や日本などでも普及し、2006年末には市場規模が2兆ドルに迫る勢いでした。

2000年代までは金融機関や機関投資家などの間で人気の投資対象でしたが、2007年頃から、担保となっていたローンの大部分が破綻し(俗にいう“サブプライムローン問題”)、高く格付けされていたCDOまでも毀損することとなりました。

結果として世界中の多くの投資家や銀行などの金融機関が巨額の損失を計上し、金融危機を引き起こす原因の一つとなります。このときにCDOの担保となっていた資産の不透明さや流動性の低さなどのリスクが改めて認識された結果、市場規模(取引額)は急速に縮小し、CDOは下火になっていきました。

CDOの仕組みと特徴

CDOは複数の債券を元に発行されます。債券は元々格付け機関によって格付けされていますが、CDOではそれらの債券を組み合わせて“債券の束”を創り、それを従来の債券とは異なる“全く新しい債券”として取り扱います。

そして、その“新しい”債券を改めて格付けすることになるのですが、ここでCDOの特徴である「クラス」という概念が登場します。

クラスとはCDOによって創られた債券の束をリスク・リターンの度合いから、複数のグループ(階層)に分けることによって生まれます。一般に3つの層に分けられることが多く、最も安全(元本が最優先で保証され)だが利回りの低い「シニア層」、最もリスクがある(元本が保証されにくい)が利回りの良い「劣後(エクイティ)層」、それらの中間に位置する「メザニン層」に切り分けられます。

このようにして、既存の債券を元に新しい債券を創り出すのがCDOの仕組みで、その際に、債券を複数の層に分けて格付けを行うといった特徴があることがわかります。

サブプライムローンの破綻は何がいけなかったのか – CDOの抱える問題点

CDOはサブプライムローンと組み合わさることにより、金融危機を引き起こすこととなります。2007~2008年頃にかけてリーマンブラザーズやAIGを経営危機に追い込むことになりましたが、果たしてCDOは何がいけなかったのでしょうか。ここではCDOの問題点について考えてみたいと思います。

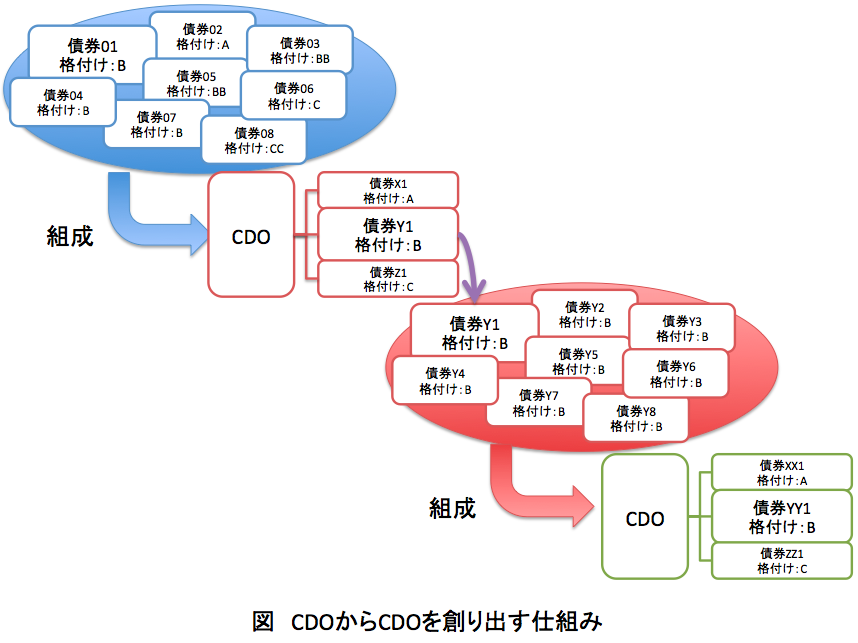

CDOは複数(多くの)債券を束ねて組み直すことによって新たな“債券”を創り出します。実は、この“新たに創り出された”債券を集めて束ねることによって再びCDOを、“さらに新しい”債券を創り出してまうことができるのです。

これを繰り返すことによって債券の中身がどんどん複雑になり、“精確な”格付けを行うことが難しくなっていきます。また、これを繰り返すことによって、格付けが“BBB(トリプルB)”の債券を“AAA(トリプルA)”に変換することもできてしまいます。

元々、格(ランク)の低い債券の集まりだったわけですから、いくら集めたところで質のいいものにはなりません。しかし、当時格付け機関は、このようにして創られた“粗悪な”債券の一部を“AAA(トリプルA)”と評価してしまったのです。

特に、金融危機の際に背景にあったのは、サブプライムローンに基づくモーゲージ債でした。モーゲージ債は、住宅ローンを担保にしたCDOの一種ですが、その当時サブプライム層(低所得者層)に貸し付けた住宅ローンを元にして組成された債券のことです。

そもそも低所得者層に貸し付けているわけですから、債務不履行に陥る可能性も高く、あまり高い格付けが付くとは考えにくいものがあります。しかし、それを数多く束ねることで、格の高い(AAAの)債券を生み出せてしまうのがCDOなのです。

さらに、一度は格が低い(BBBの)債券だと見なされたものでさえ、再びCDOを組成することによって再び格の高い(AAA)の債券に組成し直すことができます。

このようにCDOを活(悪)用することによって、債券の創りを複雑にし、リスクの高い債券を、あたかもリスクが低いかのように見せかけることができてしまいます。

このようにして組成された“見せかけの”AAA債券を低い金利で大量に販売した投資銀行があり、またそれを購入してしまった金融機関も多数存在しました。

結果として、粗悪な債券を安く大量に購入していた層が、その債券が“コゲつく”ことにより(大元を辿ればサブプライムローンが元になっているので当然とも考えられますが)大変な損失を被ります。このようにして、金融危機は引き起こされました。

まとめ

ここではCDOについて説明しまいたが、金融の世界にはこれ以外にも非常にたくさんの金融商品が存在します。それらはどれも複雑で、時と場合によっては、金融のプロである投資銀行や証券会社まで判断を誤ることがあります(サブプライムローン問題のときがまさにそうでした)。

自分で投資判断を行う際には様々な知識が必要になります。日々の勉強や情報収集を怠らないようにしましょう。

関連ページ

■ リーマンショック徹底解説 – 金融危機の裏側で稼いだ人とカモになった人とは

■ サブプライムローンの裏側にあったそもそもの仕組み ー 金融危機に備えて知っておくべきモーゲージ債とは